Comprar uma habitação envolve outros custos além do preço do imóvel propriamente dito.

Nestes, destaque para a componente fiscal, que é das mais onerosas a ter em conta para calcular o valor final do investimento na compra de casa. A melhor forma de evitar surpresas com o valor global que precisa de investir na compra de casa é ter em atenção os vários custos associados ao negócio, além do preço da habitação.

Neste campo, são várias as despesas que deve ponderar e incluir no cálculo para perceber a taxa de esforço que a compra lhe vai exigir como um todo.

Na altura da aquisição, e além do preço do imóvel, acrescentam-se comissões e taxas cobradas pelo banco, mas também custos notariais e, sobretudo, os impostos que será chamado a pagar, um deles por duas vezes pela mesma transação, e que somarão alguns milhares de euros ao custo final da compra de casa.

Impostos a pagar na compra de casa

1. IMT

Imposto Municipal Sobre Transmissões Onerosas de Imóveis, mais conhecido por IMT. É um imposto a pagar no momento anterior à compra de casa. E é calculado sobre o valor da escritura ou o valor tributário do imóvel, incidindo sobre o mais elevado dos dois.

Taxas

Este é um imposto progressivo, cuja taxa aumenta de acordo com o valor do imóvel, e que tem em conta algumas variáveis, como o tipo de imóvel, a localização e seu objetivo. Cada uma das taxas tem uma parcela prevista a abater ao valor do imposto.

Urbano para habitação própria e permanente

No caso de um prédio urbano destinado exclusivamente a habitação própria e permanente, a taxa e parcela a subtrair são as seguintes:

- Até 92 407 euros: taxa de 0%, sem parcela;

- De 92 407 e 126 403 euros: taxa de 2%, parcela de 1 848,14 euros;

- De 126 403 a 172 348 euros: taxa de 5%, parcela de 5 640,23 euros;

- De 172 348 a 287 213 euros: taxa de 7%, parcela de 9 087,19 euros;

- De 287 212 a 574 323 euros: taxa de 8%, parcela de 11 959,32 euros;

- Mais de 574 323 euros: 6% (taxa única), sem parcela.

Como se vê, no caso de o imóvel se destinar apenas a habitação própria e permanente, está isento de IMT até aos 92 407 euros. Se o imóvel estiver localizado nas Regiões Autónomas o patamar de isenção sobe até 115 509 euros.

Exemplos:

Tendo estes valores em conta, apresentamos dois exemplos de cálculo ao IMT na compra de casa:

Num imóvel de 200 mil euros, terá de multiplicar esse valor por 7% e subtrair-lhe os 9 087,15 euros. Neste caso, o IMT será de 4 913 euros (200 mil euros x 7% – 9 087,15 euros).

Já num imóvel de 100 mil euros, deverá multiplicar esse valor por 2% e retirar depois 1 848,14 euros. Obterá assim um IMT de 151,9 euros (100 mil euros x 2% – 1 848,14 euros).

Urbano para habitação (segunda habitação)

No caso de compra de um prédio urbano destinado exclusivamente a habitação, a taxa evolui da seguinte forma:

- Até 92 407 euros: taxa de 1%, sem parcela;

- De 92 407 e 126 403 euros: taxa de 2%, parcela de 924,07 euros;

- De 126 403 a 172 348 euros: taxa de 5%, parcela de 4 716,16 euros;

- De 172 348 a 287 213 euros: taxa de 7%, parcela de 8 163,12 euros;

- De 287 212 a 574 323 euros: taxa de 8%, parcela de 11 035,25 euros;

- Mais de 574 323 euros: 6% (taxa única).

Rústico

Na aquisição de prédios rústicos, a taxa é de 5%.

Urbano

Na aquisição de outros prédios urbanos, aplica-se a taxa de 6,5%.

Permuta

Além da compra de casa, o IMT aplica-se igualmente em casos de permuta. Neste negócio, o imposto deve ser pago pelo proprietário que ficar com o imóvel de valor mais alto. O valor que deve servir de referência para apurar as taxas, ou eventual isenção, é o diferencial do valor entre as casas trocadas.

2. Imposto do Selo

Este é um imposto geral, ou seja, não visa especificamente a compra de casa, abrangendo quase todo o tipo de atos e contratos não sujeitos a IVA. Apesar de ser geral, acarreta consigo uma longa tabela de taxas, já que o seu peso varia conforme ao que se está a aplicar.

Aplicando-se a todo o tipo de atos, o Imposto do Selo (IS) pode surgir em duas situações na compra de casa: na celebração da escritura e, sendo o caso, na concessão do crédito à habitação.

Escritura

É pago na hora da celebração da escritura, ao notário. E, tal como no IMT, incide sobre o valor mais alto entre o valor da escritura e o do valor patrimonial do imóvel.

A taxa é de 0,8%, sem qualquer parcela a abater. Assim, para chegar ao valor em questão basta multiplicar o valor mais alto pelos 0,8%:

Exemplos:

Num imóvel de 100 mil euros, o IS será de 800 euros (100 000 euros x 0,8%). Num imóvel de 200 mil euros, serão 1 600 euros (200 000 euros x 0,8%);

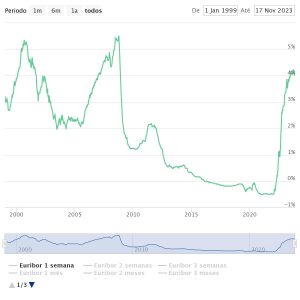

Crédito à habitação

Se a compra de casa exige o recurso a um crédito à habitação, então também este será alvo de Imposto do Selo. Neste caso, o imposto terá de ser pago na hora da transferência do financiamento. A taxa incide sobre o valor do empréstimo e depende do prazo associado ao empréstimo. Se o crédito à habitação for a mais de cinco anos, a taxa é 0,6%. Já se for inferior a cinco anos, é de 0,5%.

Para além disso terá de contar com a despesa de avaliação (cerca de 250,00€) e outras comissões bancárias que poderão totalizar cerca de 500,00€.

Exemplos:

Assim, e se procurar um financiamento de 80 mil euros e o crédito for a mais de cinco anos, pagará 480 euros de IS (80 000 euros x 0,6%) . Para o mesmo montante de crédito, mas com um prazo inferior a cinco anos, terá de pagar 400 euros de IS (80 000 euros x 0,5%).

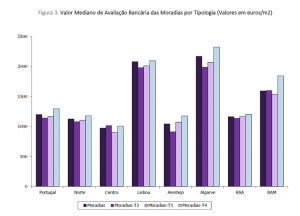

3. IMI

Não está diretamente associado à compra de casa, mas a partir do momento que é proprietário terá também de pagar anualmente este imposto, pelo que também deve tê-lo em atenção nas contas.

No caso do Imposto Municipal sobre Imóveis (IMI), cada autarquia tem liberdade para definir as taxas a aplicar, ainda que dentro de um curto intervalo, entre os 0,3% e os 0,45%. Isto no caso dos prédios urbanos.

Para saber a taxa que vigora no seu município, entre na página “Cidadãos” do Portal das Finanças, vá a “Consultar > Taxas > Taxas do município” e escolha o ano e o distrito.

A taxa de IMI aplica-se ao valor patrimonial tributário do imóvel (VPT).

Exemplos:

Olhando para um imóvel de 100 mil euros, o IMI pode variar entre 300 euros, se a taxa for de 0,3%, ou 450 euros, se a taxa for de 0,45%.

Isenções

Os imóveis para habitação própria e permanente com um valor patrimonial tributário inferior a 125 mil euros e detidos por um agregado com um rendimento global inferior a 153,3 mil euros anuais têm direito a uma isenção automática por três anos.

Estão isentos de forma permanente e automática os imóveis para habitação própria e permanente com um valor patrimonial tributário inferior a 66,5 mil euros, desde que o agregado não tenha um rendimento bruto superior a 15 295 euros;

Os prédios ou frações construídas há mais de 30 anos ou localizados em zonas de reabilitação urbana podem ter uma isenção por três anos desde que alvo de obras de reabilitação reconhecidas pela autarquia. Caso se trate de imóveis afetos a arrendamento ou habitação própria permanente, o proprietário pode solicitar o alargamento da isenção por mais cinco anos.

4. IRS

A compra de casa pode ainda acarretar, a posteriori, o pagamento de IRS. Tal poderá acontecer se a nova habitação for comprada com dinheiro proveniente da venda de uma outra casa e esse negócio tiver gerado mais-valias. Nesse caso, poderá haver lugar ao pagamento de IRS sobre as mais-valias obtidas com a venda da casa antiga.

Em conclusão:

Só depois de fazer as contas a todos estes impostos que será obrigado a pagar, sejam pontuais ou permanentes, é que perceberá a real dimensão do investimento que terá de fazer na compra de casa e qual a margem disponível para enfrentar os restantes custos e despesas correntes da habitação, como a prestação da casa e as quotas do condomínio.