Muitas famílias compram imóveis porque ter o dinheiro aplicado numa casa é mais seguro que estar parado no banco, pelo rendimento que pode gerar e pelo potencial de valorização.

O que por vezes os investidores imobiliários mais novatos se esquecem de fazer são contas, isto porque para além do custo da aquisição do imóvel, há outras despesas que têm de ser contabilizadas. Se recorrer ao financiamento (crédito à habitação), há uma panóplia de custos imediatos associados, desde a análise de viabilidade até ao pagamento da prestação mensal, os impostos de aquisição, o custo do condomínio, o IMI, a manutenção, etc. As contas são importantes, não só para se ter uma ideia do custo que um imóvel representa, do potencial de rentabilização e valorização, como da vantagem de investir em imobiliário vs. outro tipo de investimento.

Há várias fórmulas simples que ajudam os investidores imobiliários mais analíticos a decidir comprar um determinado bem para investir as suas poupanças.

Se quer rentabilizar o imóvel, utilize estas fórmulas:

Exemplos para um apartamento adquirido por 100.000 €

A) Taxa de capitalização anual bruta (Yield bruta)

Se o valor das rendas durante 20 anos (+5% por ano) perfazerem 100.000 €, o retorno bruto é de 5% ao ano.

A taxa de 5% é tida como uma taxa aceitável

Fórmula: Renda anual ÷ Valor de aquisição

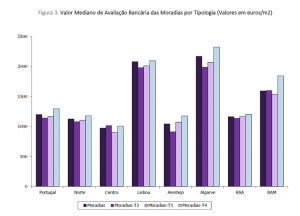

Valor do imóvel: 100.000 €

Renda: 450 €/ mês x 12 meses = 5400 €/ ano x 20 anos = 108.000 €

Neste exemplo, com uma aquisição de 100.000 € e uma renda mensal de 450 €, obtemos uma yield bruta de 5,4%.

Temos uma taxa anual bruta de 5,4% (5.400 € ÷ 100.000 €)

—

B) Taxa de capitalização anual líquida (Yield líquida)

Para obter a yield líquida teremos de somar ao custo de aquisição outros encargos.

Preço + custos de aquisição = Preço do imóvel + impostos de aquisição (Imposto do Selo e IMT) + registos e escritura

100.000 € + 1.875,93 € + 550 € = 102.425,93 €

Para ser calculada a Taxa de Capitalização Líquida, antes tem de ser calculada a Renda Anual Líquida

Renda anual líquida = Renda anual – Impostos (28% IRS arrendamento tradicional/ 35% IRS – arrendamento turístico) – Seguro multirriscos – Custos de condomínio – Manutenção

Fórmula: Renda anual líquida ÷ Valor total da aquisição

Exemplo:

Renda: 450€/ mês x 12 meses = 5400€/ ano – 200€ (impostos) – 240€ (seguro) – 480€ (condomínio) – 150€ (manutenção) = 4.330 €

Neste exemplo, com um valor total de aquisição de 102.425€ e uma renda anual líquida de 4.330 €, obtemos uma yield de 4,22%.

Taxa de capitalização anual líquida = 4.330€ ÷ 102.425€ = 4,22 %

—

C) Renda líquida depois do financiamento

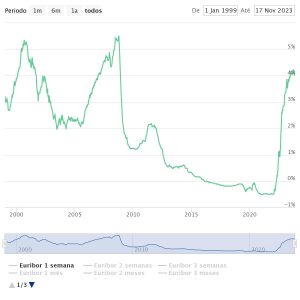

Se a aquisição for feita com recurso a financiamento, a yield pode ser mais interessante.

Capitais próprios + despesas de aquisição + comissões bancárias = 25.000 € (25% de capitais próprios) + 1.875,93 + 900 € + 1.500€ = 29.275,93 €

Financiamento 75.000 €

Fórmula: Renda anual líquida – prestações mensais do financiamento

4.330 € – 2.400 € (200€ x 12) = 1.930 €

—

D) Retorno do investimento baseado no capital próprio que um investidor coloca no negócio

Se um investidor recorrer a financiamento e colocar do seu próprio dinheiro 29.275 € na compra, o retorno do investimento é calculado da seguinte forma:

Fórmula: Renda anual líquida depois do financiamento ÷ capital próprio

1.930 € ÷ 29.275 € = 6,59 %

O segredo de recorrer a financiamento está aqui! Depois de feitas as contas, o retorno líquido em relação ao valor que colocou no negócio é superior ao retorno que iria obter caso comprasse um imóvel sem recorrer a financiamento.

Por outro lado, para além do retorno obtido com as rendas, deve ser somado a valorização anual do imóvel, que em média e num mercado estabilizado, pode ser de cerca de 4%.

Neste caso, o exemplo apresentado com a aquisição com financiamento pode representar um retorno de cerca de 10,50% ao ano.

Nota: Os valores apresentados são estimados e aproximados.

Achou esta informação interessante? Partilhe!